Dans l’univers parfois complexe des transactions immobilières, le séquestre immobilier est encore méconnu par une partie des acquéreurs et des vendeurs. Il s’agit pourtant d’un point essentiel pour garantir la bonne foi de chacun, tout en sécurisant les engagements pris dans un compromis ou une promesse de vente. À travers ce guide complet, nous vous expliquons tout ce qu’il faut savoir pour utiliser intelligemment le séquestre immobilier et éviter les mauvaises surprises lors d’une transaction immobilière.

Qu’est‑ce que le séquestre immobilier ?

Avant de s’attarder sur les conditions pratiques, il est important de bien définir ce que désigne exactement le séquestre immobilier dans une transaction.

Définition du séquestre

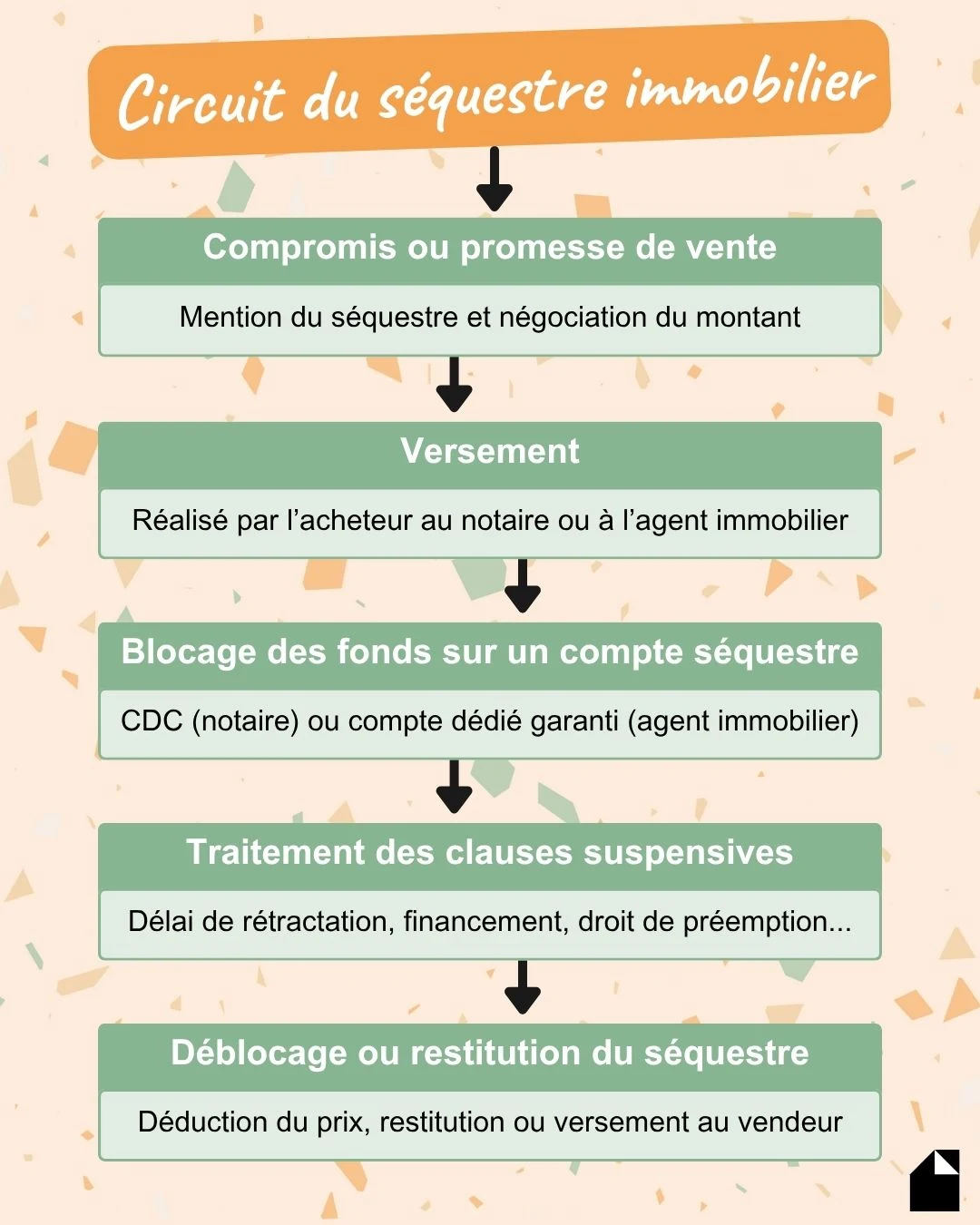

Le séquestre immobilier correspond à une somme d’argent versée par l’acheteur au moment de la signature du compromis ou de la promesse de vente. Cette somme, qui représente généralement entre 5 % et 10 % du prix de vente, est bloquée par un tiers de confiance, souvent un notaire ou, dans certains cas, un agent immobilier disposant d’une garantie financière.

Le séquestre n’est pas un simple acompte : il engage juridiquement l’acheteur et démontre son sérieux. Cette somme est déposée sur un compte séquestre, distinct des comptes du professionnel concerné, jusqu’à la signature de l’acte authentique ou jusqu’à la survenue d’un événement prévu dans le contrat (rétractation, non-réalisation d’une clause...).

Pourquoi utiliser un séquestre ?

L’usage du séquestre immobilier permet d’instaurer un climat de confiance entre les parties :

- Pour le vendeur, c’est un gage de sécurité : il sait que l’acheteur est solvable et qu’il s’engage réellement dans le processus d’acquisition.

- Pour l’acheteur, c’est aussi un outil de protection qui garantit que les fonds ne seront libérés qu’une fois les conditions respectées.

Le séquestre protège ainsi des désistements abusifs, tout en apportant une certaine souplesse dans le traitement des clauses suspensives (obtention du prêt, diagnostics, droit de préemption...).

Bon à savoir : le séquestre immobilier n’est pas un versement perdu. Si la vente se conclut, il est déduit du prix final payé chez le notaire.

Séquestre immobilier : obligatoire ou facultatif ?

Tout le monde n’est pas tenu de verser un séquestre dans le cadre d’un achat immobilier. Sa mise en place dépend du type de vente, de sa durée et des modalités choisies par les parties.

Usages courants et encadrement légal

Dans les faits, le séquestre immobilier est régulièrement utilisé dans les transactions. Il n’est cependant pas obligatoire dans un compromis de vente, même s’il est vivement recommandé.

De même, les pratiques notariales encouragent le séquestre pour limiter les risques en cas de contentieux. Un vendeur peut aussi refuser de signer sans dépôt de garantie et faire ajouter cette clause dans le mandat de vente, ce qui en fait un élément de négociation.

Cas d’obligation légale

Il existe plusieurs cas où le séquestre immobilier devient obligatoire :

- Dans le cadre d’une VEFA (vente en l’état futur d’achèvement) : l’acheteur doit verser 2 à 5 % du prix à la signature du contrat de réservation. Ce dépôt est réglementé et souvent placé chez un notaire ou à la Caisse des Dépôts.

- Pour une promesse unilatérale de vente de plus de 18 mois : la loi impose un dépôt de garantie de 5 % minimum. Cette obligation vise à éviter les promesses longues sans engagement financier.

{{cta-achat="/ressources/auteurs/leo-riquier"}}.

Montant et modalités du versement

Le montant du séquestre immobilier dépend de plusieurs facteurs, et sa gestion doit respecter un certain formalisme.

Montants habituellement pratiqués (5 à 10 %)

Dans la majorité des cas, le séquestre représente entre 5 % et 10 % du prix de vente. Ce taux varie en fonction de la nature du bien, la confiance entre les parties et le mode de financement (prêt ou achat comptant).

Pour un bien dont le prix de vente est de 300 000 €, le séquestre peut donc s’élever à 15 000 € (5 %) ou 30 000 € (10 %).

Bon à savoir : le montant du séquestre reste négociable. Un vendeur très confiant peut accepter un séquestre faible, voire nul. À l’inverse, un vendeur prudent exigera un dépôt plus conséquent.

Modalités de paiement

Le paiement du séquestre immobilier peut s’effectuer de plusieurs manières :

- Virement bancaire sécurisé vers le compte séquestre du notaire ou de l’agence.

Chèque de banque dans une limite légale de 3 000 €.

Le choix du mode de paiement doit figurer dans le compromis ou la promesse de vente.

Intermédiaire choisi et frais associés

Le séquestre peut être confié à différents acteurs, chacun avec ses avantages et contraintes. Le notaire reste l’intermédiaire le plus sûr, car il dépose la somme à la Caisse des Dépôts et Consignations (CDC), garantissant ainsi la sécurité juridique et financière de l’opération.

Dans le cas d’une agence immobilière, l’agent doit disposer d’une carte professionnelle et d’une garantie financière, attestée par une caisse de garantie. Les frais liés sont souvent intégrés dans la commission d’agence.

Enfin, le dépôt peut aussi être confié à un avocat ou une banque, mais cette option reste marginale.

Bon à savoir : ne jamais verser de séquestre directement sur le compte personnel du vendeur, même en cas de confiance apparente.

⇨ Pour en savoir plus : “Transactions immobilières : qui paie les frais de notaire ?”

Comment et quand le séquestre est restitué ?

Le séquestre immobilier n’est pas destiné à rester bloqué indéfiniment. Sa libération intervient dans plusieurs cas, en fonction de l’avancement de la vente ou des événements juridiques qui peuvent avoir lieu.

Lors de la signature de l’acte authentique

C’est le cas le plus courant : le jour de la signature de l’acte authentique, le séquestre est automatiquement déduit du prix final à verser au vendeur. Il vient donc réduire le montant du virement de l’acheteur le jour de la vente.

Pendant le délai de rétractation

L’acheteur bénéficie d’un délai de rétractation de 10 jours à compter de la notification du compromis ou de la promesse de vente. En cas de désistement dans ce délai, le séquestre est restitué dans un délai légal de 21 jours.

En cas de clauses suspensives non levées

Si une clause suspensive n’est pas réalisée (refus de prêt, droit de préemption…), l’acheteur récupère le séquestre, à condition de fournir les justificatifs nécessaires. Le délai de restitution varie entre 15 et 30 jours, le temps que le notaire ou l’agent immobilier traite la demande.

Défaillance de l’acheteur hors clause suspensive

En revanche, si l’acheteur ne respecte pas ses engagements sans justification légale, le séquestre peut être conservé par le vendeur à titre d’indemnisation. Cette disposition est souvent prévue dans le contrat sous forme de clause pénale.

À retenir : un séquestre perdu peut représenter plusieurs dizaines de milliers d’euros. Il ne faut jamais signer à la légère.

Sécuriser un litige grâce au séquestre immobilier

Le séquestre immobilier joue aussi un rôle en cas de litige ou de contentieux entre les parties :

- En cas de non-réalisation d’une clause, le séquestre reste bloqué jusqu’à ce qu’un accord amiable ou une décision judiciaire tranche le problème.

- Il agit comme levier de négociation, en évitant des recours plus lourds.

- Le professionnel détenant les fonds (notaire, agent) ne peut les libérer qu’en présence d’un accord écrit des deux parties.

Le séquestre immobilier peut donc éviter un procès long et coûteux si les parties acceptent une conciliation.

Séquestre immobilier : les bonnes pratiques pour l’acheteur et le vendeur

Pour éviter tout malentendu, certaines précautions doivent être prises dès la signature du compromis ou de la promesse de vente.

Vérifier que le séquestre figure clairement dans l’avant-contrat

Le premier réflexe à avoir consiste à s’assurer que le séquestre est mentionné noir sur blanc dans le compromis. Le document doit préciser :

- Le montant exact versé ;

- L’identité du tiers séquestre (notaire, agent...) ;

- La modalité du dépôt (virement, chèque…) ;

- Les conditions de restitution ou de conservation en cas de rétractation ou de litige.

Une mention vague ou une omission pourrait compliquer fortement la gestion du séquestre si la vente ne va pas à son terme.

Demander un accusé de réception du dépôt de garantie

Dès que vous versez la somme correspondant au séquestre immobilier, exigez une preuve écrite :

- Si c’est un virement, une copie du reçu bancaire ou un courrier de confirmation du notaire est indispensable.

- Si c’est un chèque, vous devez être certain qu’il a bien été encaissé sur un compte séquestre dédié.

Cela permet de tracer le flux financier et d’éviter toute contestation ultérieure. En cas de litige, ce document pourra faire office de preuve.

Anticiper les clauses suspensives

Les clauses suspensives sont des garde-fous juridiques, notamment pour l’acheteur :

- Obtention de prêt bancaire : sans accord de financement, l’acheteur peut se désengager sans pénalité.

- Droit de préemption urbain : la mairie peut avoir un droit prioritaire sur l’achat, ce qui suspend la vente.

- Travaux ou diagnostics : présence d’amiante, non-conformité au PLU…

Chaque clause doit être assortie de délais raisonnables et de preuves à produire pour que l’annulation éventuelle soit valable.

Négocier le montant du séquestre

Le montant du séquestre est librement négociable. Il varie généralement entre 5 % et 10 % du prix de vente, mais peut être ajusté :

- Si l’acheteur paie comptant, le vendeur peut accepter un montant plus faible.

- À l’inverse, si la vente implique des risques (financement incertain, délais longs), un séquestre plus élevé rassure le vendeur.

L’objectif est de trouver un juste milieu : montrer la volonté réelle de conclure la vente sans pour autant déséquilibrer les finances de l’acheteur.

Lire attentivement les conditions de restitution

Ne signez jamais un avant-contrat sans avoir compris les conditions de restitution du séquestre immobilier :

- Quels sont les délais prévus ?

- Quels documents doivent être fournis ?

- Que se passe-t-il en cas de désaccord entre les parties ?

Un bon compromis de vente anticipe les litiges en fixant clairement les cas de restitution et ceux de conservation du séquestre. Si ces clauses sont absentes ou floues, demandez à les faire compléter avant toute signature.

Attention : ne confondez pas le dépôt de garantie lors d’une location avec celui d’une transaction immobilière !

Séquestre immobilier : témoignages et cas pratiques

Témoignage n°1 : Julie, acheteuse à Lyon

“J’ai versé un séquestre de 20 000 € pour une maison dont le prix de vente était de 400 000 €. Mon prêt a malheureusement été refusé. Grâce à la clause suspensive, j’ai pu récupérer la totalité de la somme en trois semaines.”

Témoignage n°2 : Marc, vendeur à Bordeaux

“L’acheteur qui avait pourtant l’air sérieux et très intéressé par mon appartement s’est désisté sans raison alors qu’il avait par ailleurs demandé une vente longue. Heureusement, j’ai pu conserver le séquestre de 25 000 €, ce qui m’a permis de compenser le temps perdu avant de remettre en vente mon logement.”

Cas pratique chiffré

- Prix de vente : 300 000 €

- Séquestre : 7 % = 21 000 €

- Si l’acheteur se rétracte dans les 10 jours : remboursement intégral

- Si le prêt est refusé à l’acheteur : restitution sous 21 jours

- Si défaillance injustifiée de l’acheteur : le vendeur conserve les 21 000 €

⇨ Achetez un bien immobilier avec Manda !

Ce qu’il faut retenir sur le séquestre immobilier

Le séquestre immobilier est un outil juridique et financier permettant de sécuriser une transaction. À la fois garant de sérieux et filet de sécurité en cas de litige, il est un élément essentiel à vérifier dès la signature de l’avant-contrat.

Checklist rapide pour bien gérer le séquestre immobilier :

- Vérifiez que le séquestre est mentionné dans le compromis

- Négociez un montant raisonnable (5 à 10 %)

- Choisissez un tiers fiable (notaire ou agent avec garantie)

- Prévoyez des clauses suspensives solides

- Demandez une preuve de dépôt

Manda, votre spécialiste de la vente immobilière, est à votre disposition pour vous fournir tout renseignement complémentaire sur le séquestre lors d’une transaction.

{{cta-achat="/ressources/auteurs/leo-riquier"}}.

FAQ sur le séquestre immobilier

Qu’est‑ce que le séquestre immobilier ?

C’est une somme versée à la signature du compromis ou de la promesse, bloquée par un professionnel jusqu’à la finalisation ou l’annulation de la vente.

Est‑ce qu’un séquestre est obligatoire pour un compromis de vente ?

Non, sauf pour les promesses unilatérales de plus de 18 mois ou une VEFA. Il reste fortement recommandé.

Qui paie et où déposer le séquestre ?

L’acheteur paie le séquestre, généralement auprès du notaire ou d’un agent immobilier disposant d’une garantie financière.

Comment récupérer le séquestre si la vente échoue ?

En cas de rétractation légale ou de clause non levée, l’acheteur peut récupérer la somme dans un délai de 15 à 30 jours.

{{cta-achat="/ressources/auteurs/leo-riquier"}}.